ICMS/MG: TRIBUTAÇÃO DOS PEIXES, CRUSTÁCEOS E MOLUSCOS.

PEIXES X CRUSTÁCEOS X MOLUSCO

Os peixes são animais vertebrados e tem uma forma típica (corpo em forma de fuso), em regra, são incapazes de respirar fora da água, mas há exceções. Note que medusas, crustáceos, golfinhos e baleias (para além de outros), não são peixes.

Já os crustáceos são animais invertebrados, tem exoesqueleto e tipicamente apresentam dois pares de antenas e prende-se com as patas (os pereópodes), que embora não sejam comuns a todos os crustáceos, pois existem milhares de espécies, são uma marca distintiva de alguns deles, como camarão, craca, lagosta e caranguejo.

O molusco é um animal que se caracteriza por possuir corpo mole, sendo que muitos são protegidos por uma concha. Atualmente são conhecidas mais de 150 mil espécies de moluscos e podemos encontrá-las no mar, na água doce ou em terra firme. Os moluscos mais conhecidos são as ostras, caramujos, lesmas, mexilhões, caracóis, lulas e polvos.

TRIBUTAÇÃO PEIXES

Devido as alterações trazidas pelo Decreto 46.131 de Janeiro de 2013, houve a mudança da alíquota do ICMS dos peixes de 12% para 18% conforme abaixo:

Art. 42. As alíquotas do imposto são:

b.1) arroz, feijão, fubá de milho, farinha de milho, farinha de mandioca, leite in natura, aves, peixes, gado bovino, bufalino, suíno, caprino e ovino e produtos comestíveis resultantes de seu abate, em estado natural, resfriados ou congelados, quando de produção nacional, observado o disposto no item 19 da Parte 1 do Anexo IV;

Efeitos a partir de 15/03/2013 - Redação dada pelo art. 1º e vigência estabelecida pelo art. 6º, I, ambos do Dec. nº 46.131, de 09/01/2013:

b.1) arroz, feijão, fubá de milho, farinha de milho e farinha de mandioca, quando de produção nacional;

Conforme legislação acima pode definir que a alíquota de Peixe é de 18%, porem os peixes assim como as carnes bovinas e suínas possuem o beneficio da Redução da Base de Cálculo, vejamos:

Anexo IV RICMS/02

19 - Saída, em operação interna, dos produtos alimentícios:

a) relacionados nos itens 6, 7, 10 a 13, 25, 29, exceto na hipótese da alínea “c”, 30 a 34, 55 a 58 e 62, desde que produzidos no Estado, e nos itens 1 a 5, 8, 9, 14 a 24, 26 a 28, 35 a 37, 44 a 48, 59 a 61, da Parte 6 deste Anexo::

a.1) nas operações tributadas à alíquota de 18% (dezoito por cento):

REDUÇÃO DE:61,11

MULTIP. OPCIONAL P/ CÁLC: 0,07

60 - Produtos comestíveis resultantes do abate de aves, exceto os relacionados no item 62 desta Parte, de peixes ou de gado bufalino, caprino ou ovino, em estado natural, resfriados ou congelados

Atentamos que para que o peixe se enquadre no benefício da redução da base de cálculo o legislador condicionou a 3 situações: o produto encontrar em estado natural, resfriado ou congelado, portanto os peixes que estiver em outro estado, como por exemplo desfiado, seco ou salgado (bacalhau) será tributado normalmente a alíquota de 18%.

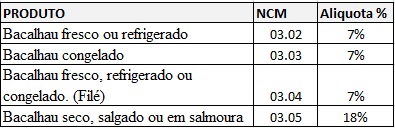

BACALHAU

Com a vigência do Decreto 46.154 de Fevereiro de 2013, foi concedido o diferimento do ICMS (ICMS diferido, significa postergado, pois o tributo será recolhido em uma outra etapa) na importação de bacalhau e a redução da alíquota para 4% na saída interna do referido produto.

Art.1º A Parte 1 do AnexoII do Regulamento do ICMS (RICMS), aprovado pelo Decreto nº 43.080, de13 de dezembro de 2002, fica acrescida dos itens 85, 86 e 87, com as redaçõesque se seguem:

86 Entrada, em decorrência de importação direta do exterior, de salmão, bacalhau e peixe tipo bacalhau (saithe, ling e zarbo) classificados nos códigos 0302.13.00, 0302.14.00, 0302.51.00, 0302.53.00, 0303.11.00, 0303.12.00, 0303.13.00, 0303.63.00, 0303.65.00, 0304.41.00, 0304.44.00, 0304.52.00, 0304.53.00, 0304.71.00, 0304.73.00, 0304.81.00, 0304.95.00, 0304.99.00, 0305.32.10, 0305.32.20, 0305.39.10, 0305.41.00, 0305.49.10, 0305.49.20, 0305.51.00, 0305.59.10, 0305.62.00 ou 0305.69.10 da Nomenclatura Brasileira de Mercadorias (NBM/SH) promovida por contribuinte inscrito no Cadastro de Contribuintes do ICMS..

87 Saída, em operação interna, dos produtos importados de que trata o item 86, no percentual de 77,77% (setenta e sete inteiros e setenta e sete centésimos por cento) do valor do imposto devido, facultado ao contribuinte calcular o imposto aplicando o multiplicador de 4% (quatro por cento) sobre a base de cálculo.

Infelizmente, mais uma vez a legislação mineira não é clara, desta forma indaga-se:

A redução para 4% da alíquota do ICMS para o bacalhau será para todo os contribuintes (varejista,distribuidora, importador etc...)? ou a alíquota de 4% nas operações internas será apenas para a saída do importador mencionado no item 86?

Diante disto enviamos nossa dúvida, via email, a Receita Estadual tentando a um posicionamento mais claro

SenhorDaniel,

Boa tarde!

Esclarecemos que a redação do item 87 do Anexo II do RICMS/02, link http://www.fazenda.mg.gov.br/empresas/legislacao_tributaria/ricms_2002_seco/anexoii2002_1.htm#parte1it87, não restringe a uma única saída em operação interna dos produtos importados de que trata o item 86.Assim, entendemos que tratando-se de mercadoria que não seja submetida a processo de industrialização em território nacional, ela sempre será considerada importada, e sendo assim,o dispositivo se aplicará em outras operações internas da cadeia de circulação.

*As dúvidas esclarecidas por esta mensagem têm caráter de orientação não gerando o efeito decorrente da consulta formal.

Atenciosamente,

Central de Atendimento daSEF/MG

Apesar da redução para 4% não estar elencada nas reduções constantes no Anexo IV (Anexo que regulamenta as reduções de base em MG), verificamos na resposta supracitada que o entendimento da orientação fiscal, é que o bacalhau classificado nas NCMs citadas, desde que importadas do exterior, tem a alíquota de 4% para todos os contribuintes (importador, distribuidor, supermercados etc.), de outra forma, lembramos que as respostas realizada pelo plantão fiscal da Receita não tem caráter definitivo podendo mudar a qualquer momento seu entendimento.

Para aqueles que optarem por um entendimento contrário a tributação a 4%, orientamos que o bacalhau quando passado por um processo de salga e/ou secagem não configura peixe em estado natural, assim deverá ser tributado à alíquota de 18%.

Nós da Solution Consultoria entendemos que a saída de bacalhau, dentro do território mineiro, será tributada da seguinte maneira:

CRÉDITOS DE ICMS DE AQUISIÇÕES INTERESTADUAIS

Nas aquisições interestaduais de Peixes, mesmo constando o destaque de 12% na NF de aquisição o crédito fica limitado a 7% por força do item 19.4 do Anexo IV e do Inciso I Art. 70 Parte I ambos do RICMS/MG.

Sabendo também que muitos Estados concedem benefícios fiscais em desacordo com a regulamentação do CONFAZ, de forma que nem sempre o imposto destacado no documento fiscal é o efetivamente pago pelo fornecedor, assim neste caso o fisco mineiro proíbe o aproveitamento do crédito não pago pelo fornecedor, conforme abaixo:

1) BAHIA:

PRODUTO:Peixes e crustáceos, processados ou conservados e conservas de peixes e crustáceos.

CREDITO ADMITIDO: 1,2% s/ BC NF emitida pela indústria a partir de 31/12/99

2) RIO GRANDE DO SUL:

PRODUTO: Peixes, (exceto adoque, bacalhau, congrio, merluza, pirarucu e salmão), crustáceos e moluscos, industrializados, de produção própria.

CREDITO ADMITIDO: 1,8% s/BC NF emitida a partir de 15/03/2006

TRIBUTAÇÃO DOS CRUSTÁCEOS E MOLUSCOS

Como verificamos no capítulo inicial da matéria, os Crustáceos e Moluscos não podem de nenhuma maneira serem confundidos com a família dos peixes, desta forma como a legislação tributária apenas menciona a família dos peixes para o benefício da redução da alíquota do ICMS, fica atribuído a alíquota de 18% (sem redução de base) para as saídas internas de Crustáceos e Moluscos.

Base Legal: Citados no texto

**Imagem da Internet