Artigos

ST ESTOQUES SOBREMESAS LÁCTEAS - 09/11/2014

As sobremesas lácteas NCM 0410.00.00 foram incluídas no regime da ST na data de 01.06.2014, o cadastro de tributação do produto abaixo deve ser alterado para ST e os estoques inventariados para apuração da ST sobre estoque.

DECRETO Nº 46.519, DE 30 DE MAIO DE 2014

(...)

"

|

43 2 ( ) |

|||

|

( ) |

( ) |

( ) |

( ) |

|

43 2 85 |

0410.00.00 |

Sobremesas lácteas |

30 |

Art. 2º - Este Decreto entra em vigor em 1º de junho de 2014.

.

PAGAMENTO ICMS ST SOBRE OS ESTOQUE

O recolhimento do imposto devido a título de ST sobre os estoques será efetuado até a data estabelecida para o pagamento do imposto devido pelas operações próprias no quinto mês subseqüente ao de início da vigência do novo regime de tributação ou do aumento de carga tributária.(Art. 7º RESOLUÇÃO N° 3.728, DE 20 DE DEZEMBRO DE 2005)

Vigência: 01/06/2014

1 mês- 07/2014

2 mês- 08/2014

3 mês- 08/2014

4 mês- 10/2014

5 mês- 09/11/2014

PARCELAMENTO ST SOBRE OS ESTOQUE

O Requerimento de Parcelamento será protocolizado na Administração Fazendária a que o contribuinte estiver circunscrito, até o último dia do quarto mês subseqüente ao de início da vigência do novo regime de tributação ou do aumento de carga tributária, acompanhado dos seguintes documentos (Art. 9ºRESOLUÇÃO N° 3.728, DE 20 DE DEZEMBRO DE 2005)

Vigência: 01/06/2014

1 mês- 07/2014

2 mês- 08/2014

3 mês- 08/2014

4 mês- 30/10/2014

RESUMO

- Data do Inventario.................................................................... 31/05/2014

- Data Pedido de Parcelamento.................................................... 31/10/2014

- Data Pagto ST Estoque(debito/Credito)........................................ 09/11/2014

Base Legal: Citadas no texto

TRIBUTAÇÃO: VENDA DE SUCATA – Supermercados

Sucata

Considera-se sucata para efeitos da legislação tributária, a mercadoria ou parcela desta, que não se preste para a mesma finalidade para a qual foi produzida, assim como:

- Papel usado;

- Ferro velho;

- Cacos de vidro;

- Fragmentos;

- Resíduos de plástico;

- Resíduos de tecido;

- Outras mercadorias.

As sucatas, ao contrário das mercadorias usadas, não poderão servir para sua função de origem, e sendo irrelevante para efeito de sua definição que a parcela da mercadoria possa ser comercializada em unidade distinta ou que a mercadoria, ou sua parcela, conserve a mesma natureza de quando originariamente produzida.

Portanto considera-se objeto usado uma máquina que é utilizada com a mesma finalidade para que foi produzida, mesmo que esta tenha sido submetida a um processo de conserto ou industrialização, por outro lado esta mesma máquina será considerada sucata quando utilizada como matéria prima ou produto intermediário na industrialização de um novo produto.

ICMS

O pagamento do imposto Estadual sobre as sucatas, aparas, resíduos ou fragmentos de mercadorias foi deferimento para quando ocorrer saída:

- para consumo, exceto em processo de industrialização;

- para fora do Estado;

- de estabelecimento industrial situado no Estado, do produto resultante do processo de industrialização, no qual foram consumidos ou utilizados.

Considerando a venda de sucatas (papelão, resíduos de plásticos ou tecidos) pelos supermercados com saídas diferentes dos mencionados acima, estará essa saída alcançada pelo diferimento, sendo esse, o ICMS que tem a transferência de seu pagamento para um momento posterior ao que ocorreu a operação

Alertamos que caso esses produtos não atenderem as condições para definição de sucata, sua saída deverá ser tributada normalmente a 18% conforme a alínea “e”, inciso I, art. 42 do RICMS/MG

Em supermercados além das sucatas também é comum a venda de ossos de bovinos, principalmente aqueles resultantes de sobras no envio de gado vivo para abatedouros terceirizados.

Apesar desses produtos não serem considerados sucatas ou resíduos de mercadorias e sim subprodutos de origem animal, também estão alcançadas pelo diferimento por força do item 38 do Anexo II, Parte I do RICMS/MG.

EMISSÃO DA NF

NATUREZA DA OPERAÇÃO: Venda de Sucata

CFOP: 5.949/ 6.949*

CST ICMS: 51

Dados Adicionais: ICMS Diferido conf. Art. 218 a 224 Anexo IX RICMS/02

*Caso a sucata for resultante de resíduos de processo produtivo utilizar CFOP 5.101.

PIS/COFINS

As vendas de sucatas serão tributadas normalmente pelo PIS e a COFINS, a única exceção é quando a venda é realizada para empresa optante pelo Lucro Real, que neste caso a incidência da contribuição ficará suspensa e a venda não será tributada, vejam:

Art. 47. (...) de desperdícios, resíduos ou aparas de plástico, de papel ou cartão, de vidro, de ferro ou aço, de cobre, de níquel, de alumínio, de chumbo, de zinco e de estanho, classificados respectivamente nas posições 39.15, 47.07, 70.01, 72.04, 74.04, 75.03, 76.02, 78.02, 79.02 e 80.02 da TIPI e demais desperdícios e resíduos metálicos do Capítulo 81 da TIPI.

Art. 48. A incidência da Contribuição para o PIS/Pasep e da Cofins fica suspensa no caso de venda de desperdícios, resíduos ou aparas de que trata o art. 47 desta Lei, para pessoa jurídica que apure o imposto de renda com base no lucro real

EFD PIS/COFINS- SUSPENSAO:

ALÍQUOTA: 0,00%

CST PIS COFINS: 09

TABELA ( M410/M810): 4.3.16

CÓDIGO RECEITA: 405

EFD PIS/COFINS- SEM SUSPENSÃO:

ALÍQUOTA: 9,25%

CST PIS COFINS: 01

Base Legal:

-Lei 11.196/2005

- Art. 42 RICMS/2002

- Art. 218 a 224 Anexo IX do RICMS/2002

- Item 38 Anexo II, Parte I do RICMS/02

- Guia prático EFD - Contribuições

-Tabela apuração PIS COFINS

-Consulta Contribuinte MG: 105/2009,208/2012,262/2006,088/2003, 045/2012 e 12/2007

QUANDO POSSO UTILIZAR CARTA DE CORREÇÃO?

Retificações

Com a publicação do Ajuste SINIEF 1/2007 fica permitido a utilização de carta de correção, para regularização de erro ocorrido na emissão de documento fiscal, desde que o erro não esteja relacionado com:

I - as variáveis que determinam o valor do imposto tais como: base de cálculo, alíquota, diferença de preço, quantidade, valor da operação ou da prestação;

II - a correção de dados cadastrais que implique mudança do remetente ou do destinatário;

III - a data de emissão ou de saída.".

Portanto a regularização de documento fiscal mediante carta de correção somente é autorizada na hipótese de irregularidades meramente formais, observado o disposto no inciso XI, art. 96 do RICMS/02.

Assim é vedada a mera comunicação por carta para a correção de valores ou quantidades, nos termos da sublínea ‘c.1’, inciso XI do mencionado art. 96.

Constatada a escrituração de documento fiscal contendo erro de valor ou quantidade, emitente e destinatário deverão apresentar denúncia espontânea do fato, nos termos do art. 207 e seguintes do RPTA/08.

Dessa forma, somente será sanada, mediante CC, a incorreção de dados que não sejam relevantes para a identificação das partes envolvidas na operação, ou que não alterem no montante do imposto a ser recolhido, como por exemplo, substituir o endereço e o CFOP. Por outro lado, não é possível utilizar a Carta de Correção para corrigir dados que alterem à identificação do destinatário como por exemplo sua Inscrição Estadual e CNPJ.

CC-e: Carta de Correção Eletrônica

Com a publicação do Ajuste SINIEF 7/2005, a partir de 01.07.2012 não poderá ser emitido a carta de correção em papel para sanar erros em campos específicos de NF-e.

A transmissão da CC-e será efetivada via Internet, por meio de protocolo de segurança ou criptografia e o prazo para sua emissão é de 30 dias (720 horas) da autorização de uso da NF-e.

Havendo mais de uma CC-e para a mesma NF-e, o emitente deverá consolidar na última emissão todas as informações anteriormente retificadas.

Base Legal:

IN DLT/SRE nº 03/1992

Anexo V RICMS/2002

COMO VERIFICAR SE UMA EMPRESA ESTA REGULAR PERANTE AOS ÓRGÃOS PÚBLICOS

1) Certidão Conjunta Negativa de Débitos relativos a Tributos Federais e à Dívida Ativa da União (CND FEDERAL)

A Certidão Conjunta Negativa somente será emitida quando for verificada a regularidade fiscal do sujeito passivo quanto aos tributos administrados pela Secretaria da Receita Federal do Brasil - RFB e quanto à Dívida Ativa da União administrada pela Procuradoria Geral da Fazenda Nacional - PGFN.

Site:http://www.receita.fazenda.gov.br/Aplicacoes/ATSPO/Certidao/CndConjuntaInter/InformaNICertidao.asp?Tipo=1

2) Certidão Negativa de Débitos Previdenciários (CND INSS)

Esta certidão comprova a regularidade do sujeito passivo em relação às contribuições previdenciárias e às contribuições devidas, por lei, a terceiros, incluindo as inscrições em Dívida ativa do INSS.

Site: http://www010.dataprev.gov.br/CWS/CONTEXTO/PCND1/PCND1.HTML

3) Certificado de Regularidade do FGTS – CRF (CND FGTS)

Estar regular perante o FGTS é condição obrigatória para que o empregador possa relacionar-se com os órgãos da Administração Pública e com instituições oficiais de crédito. Nesta página você poderá consultar a situação do empregador e obter o correspondente Certificado de Regularidade do FGTS - CRF, para os fins previstos em Lei.

Site: https://www.sifge.caixa.gov.br/Cidadao/Crf/FgeCfSCriteriosPesquisa.asp

4) Certidão Negativa de Débitos Estaduais (CND ESTADUAL/MG)

A solicitação da Certidão de Débitos Tributários (CDT) será feita exclusivamente pela Internet, no Sistema Integrado de Administração da Receita Estadual (SIARE)

Obs.: requer cadastro de senha no SIARE

Site: http://www.fazenda.mg.gov.br/empresas/certidao_debitos/

5) Certidão Negativa de Débitos Trabalhistas (CND TRABALHISTA)

Em cumprimento à Lei nº 12.440/2011 e à Resolução Administrativa TST nº 1470/2011, a Justiça do Trabalho emite, a partir de 4 de janeiro de 2012, a Certidão Negativa de Débitos Trabalhistas - CNDT, documento indispensável à participação em licitações públicas.

Obs: requer certificado Digital

Site:http://www.tst.jus.br/certidão

6) Consulta Endividamento da empresa junto aos Bancos (SCR - SISBACEN)

O Sisbacen está acessível por intermédio de conexão via internet, efetuada com o uso do aplicativo PASCS10, disponibilizado pelo Banco Central. Para sua utilização, o usuário deverá estar previamente credenciado no Sisbacen.

Usuário especial pessoa jurídica:

O autocredenciamento da pessoa jurídica para acesso e uso do Sisbacen pode ser efetuado por meio eletrônico, no site do Banco Central do Brasil, com uso de certificado digital e-CNPJ tipo A3, emitido no âmbito da Infraestrutura de Chaves Públicas Brasileira - ICP-Brasil.

Site Autocredenciamento: http://www.bcb.gov.br/htms/sisbacen/Doc_Esp_PJ_APJ.asp

Site Login: https://www3.bcb.gov.br/scr/dologin

Fonte: sites mencionados na matéria

ICMS: MUDANÇA TRATAMENTO TRIBUTÁRIO ARROZ

ANTECIPAÇÃO DO ICMS

A partir de 01.06.2014 as empresas, inclusive de microempresa e empresa de pequeno porte, que adquirir ou receber arroz classificado nos códigos 1006.20, 1006.30 e 1006.40 da NBM/SH, em operação interestadual ou decorrente de importação do exterior, recolherá o ICMS antecipado sobre esses produtos.

ICMS DAS OPERAÇÕES SUBSEQUENTES

Esse recolhimento não dispensa o recolhimento, pelo destinatário, do imposto devido por ocasião da saída da mesma mercadoria ou do produto resultante de sua industrialização, exceto se o destinatário for contribuinte optante pelo regime do Simples Nacional, que neste caso a antecipação será tratada como definitiva em relação às operações subsequentes, nos termos do item 1 da alínea “g” do inciso XIII do § 1º do art. 13 da Lei Complementar Federal nº 123, de 14 de dezembro de 2006.

BASE DE CÁLCULO DO ICMS

A base de cálculo para efeito de antecipação do imposto é a obtida por meio da soma das seguintes parcelas cobradas do adquirente:

(valor da operação) + (seguro, frete, embalagem ou acondicionamento, ST, IPI, custo de financiamento e outros encargos) + (Percentual Definido em lei)

Aplicará o percentual abaixo indicado sobre os valores mencionados anteriormente, quando se tratar de

a) arroz integral, 44,3 % (quarenta e quatro inteiros e três décimos por cento);

b) demais tipos de arroz, 26,4% (vinte e quatro inteiros e quatro décimos por cento);

CÁLCULO DO IMPOSTO

O imposto será calculado mediante aplicação da alíquota interna da mercadoria sobre a base de cálculo, observada a redução da base de cálculo prevista para esse produto, deduzindo-se do valor apurado o imposto destacado na nota fiscal relativa à entrada da mercadoria.

BENEFÍCIO FISCAL DO FORNECEDOR

Na hipótese de operação interestadual alcançada por benefício fiscal concedido sem a observância do disposto na Lei Complementar nº 24, de 7 de janeiro de 1975 (verificar Resolução 3166), a dedução a que se refere ao imposto destacado corresponderá apenas ao imposto cobrado na operação.

VENCIMENTO DO IMPOSTO

O imposto devido pela operação subseqüente será recolhido pelo destinatário até o momento da entrada da mercadoria no território mineiro.

APROVEITAMENTO IMPOSTO PAGO

O valor do imposto apurado na forma deste artigo será destacado em nota fiscal, modelo 1 ou 1-A, ou NF-e emitida pelo adquirente para esse fim, com a observação, no campo “Informações Complementares”: “Nota Fiscal emitida nos termos do art. 4º do Anexo XVI do RICMS”, com indicação do número e data da nota fiscal relativa à entrada da mercadoria.

A nota fiscal será lançada no livro Registro de Entradas, após o recolhimento do imposto, com informação na coluna “Observações” do seguinte: “ICMS recolhido na forma do art. 4º do Anexo XVI do RICMS”.

A nota fiscal de entrada mencionada anteriormente deverá ser emitida seguinte forma:

- Nfe (modelo 55) ou NF modelo 1 ou 1A para os desobrigados a NFe;

- Emitir a Nota Fiscal em nome da própria empresa;

- Preencher os campos Base de Cálculo e Valor do ICMS com o valor apurado conforme calculo das guias recolhidas;

- Utilizar o CFOP: 1.949 e Natureza da Operação: Antecipação do ICMS - ARROZ

- Mencionar no campo “informações complementares” o seguinte: “Nota fiscal emitida nos termos do art. 4º da Parte 1 do Anexo XVI do RICMS/MG”;

- Mencionar também no campo “informações complementares” o número e data da nota fiscal relativa a entrada da mercadoria;

- Utilizar “Código da Situação do Documento” 03- - NF-e de ajuste;

- Deverá ser cadastrado o item do produto

- Descrição do Produto: "Antecipação do ICMS - Aquisição/Recebimento de Arroz"; NCM: 00;

- CST: 090;

- Quantidade: 01

- Valor Unitário: O valor do crédito a ser apropriado conforme respectivo recolhimento efetuado até o momento da entrada do produto em território mineiro;

- Valor Total: repetir o valor.

ESCRITURAÇÃO DAS NOTAS FISCAIS NO SPED

NOTA FISCAL AQUISIÇÃO DO ARROZ:

- Escriturar a nota fiscal aproveitando os créditos normalmente (7%);

- Incluir Obs. Lanc. Fiscal (Registro C195 e C197) utilizando o Código de Ajuste MG70010004 mencionado os valores e informações referente a guia da antecipação.

NOTA FISCAL REF. AO CRÉDITO

- Lançar NF com CFOP 1949 e Cód. Sit. Documento 03 sem preencher os valores de: Base de Calculo e ICMS do documento;

- Incluir as seguintes observações no Registro C110 do SPED: “Nota fiscal emitida nos termos do art. 4º da Parte 1 do Anexo XVI do RICMS/MG” e no Registro C113 os dados da NF referente a compra do produto;

- Incluir Obs. Lanc. Fiscal no Registro C195 do SPED: “ICMS recolhido na forma do art. 4º do Decreto 46.517/2014” e no C197 utilizar o Código de Ajuste MG10000004 mencionando neste registro a BC ICMS e ICMS ref. ao aproveitamento do imposto.

DAPI

O imposto recolhido antecipadamente será lançado no campo 109 da DAPI, modelo 1, referente ao período em que ocorrer a entrada da mercadoria no estabelecimento mineiro.

Para fins de compensação com as demais obrigações, o valor do imposto apurado e efetivamente recolhido a título de antecipação, quando permitido, poderá ser apropriado sob a forma de crédito, devendo ser lançado no campo 71, "Outros Créditos", da DAPI, modelo 1, do período a que se refere.

PERGUNTAS E RESPOSTAS

1 - Em qual situação deverá ser feita a antecipação a que se refere o art. 4º da Parte 1 do Anexo XVI do RICMS/02?

R: Na entrada no estabelecimento de contribuinte do ICMS, inclusive de microempresa e de empresa de pequeno porte, que adquirir ou receber arroz classificado nas subposições 1006.20, 1006.30 e 1006.40 da NBM/SH, em operação interestadual ou decorrente de importação do exterior.

2 - Quem está obrigado a efetuar essa antecipação?

R: Contribuintes do ICMS, inclusive microempresa e empresa de pequeno porte.

3 A antecipação é uma hipótese de substituição tributária?

R: A antecipação não é hipótese de substituição tributária, uma vez que não alcança as demais operações subsequentes com a mercadoria ou outras dela resultantes.

4 - A antecipação realizada por contribuinte do Simples Nacional é uma hipótese de substituição tributária?

R: Não. Trata-se do regime de antecipação do recolhimento do imposto, com encerramento da tributação, previsto no item 1 da alínea “g” do inciso XIII do art. 13 da Lei Complementar nº 123/06.

5 - Está dispensado da antecipação do imposto o contribuinte mineiro que adquirir arroz com casca classificado no código 1006.10?

R: Sim, tendo em vista que o art. 4º da Parte 1 do Anexo XVI não menciona a NBM/SH 1006.10.

6 - No caso de o remetente na operação interestadual for contribuinte enquadrado no Simples Nacional, mesmo não havendo indicação de base de cálculo e destaque do imposto na nota fiscal de entrada da mercadoria, deverá ser calculada a antecipação do imposto nos termos do art. 4º do Anexo XVI do RICMS/02 considerando a alíquota interestadual?

R: Sim, em se tratando de remetente optante pelo Simples Nacional, o valor a ser utilizado como dedução no cálculo da antecipação do imposto será o resultante da aplicação da alíquota interestadual sobre o valor da operação.

7 - O imposto pago antecipadamente na forma do art. 4º da Parte 1 do Anexo XVI do RICMS/02 constitui crédito para o adquirente?

R: Sim. Nos termos do inciso II do § 6º do art. 4º da Parte 1 do Anexo XVI do RICMS/02, o imposto pago antecipadamente constitui crédito para o adquirente, salvo no caso de contribuinte optante pelo Simples Nacional e estabelecimento industrial optante pelo crédito presumido previsto no inciso XXIII do art. 75 do RICMS/02.

8 - Por que o contribuinte optante pelo Simples Nacional não poderá apropriar o valor recolhido antecipadamente e aquele corretamente destacado na nota fiscal relativa à entrada da mercadoria como crédito, nos termos do § 6º do art. 4º da Parte 1 do Anexo XVI do RICMS/02?

R: De acordo com o caput do art. 23 da Lei Complementar nº 123/06, as microempresas e as empresas de pequeno porte optantes pelo Simples Nacional não farão jus à apropriação nem transferirão créditos relativos a impostos ou contribuições abrangidos pelo Simples Nacional.

9 - Como o contribuinte optante pelo Simples Nacional deverá efetuar o lançamento do imposto recolhido antecipadamente no Programa Gerador do Documento de Arrecadação do Simples Nacional - Declaratório (PGDAS-D)?

R: O contribuinte optante pelo Simples Nacional deverá observar a segregação de receitas prevista no art. 25 da Resolução CGSN nº 94/2011.

Assim, o contribuinte do Simples Nacional deverá informar no Programa Gerador do Documento de Arrecadação do Simples Nacional - Declaratório (PGDAS-D), para cada período de apuração, as receitas brutas obtidas em cada atividade exercida, revenda de mercadorias de terceiros ou venda de mercadorias por ela industrializadas, conforme o caso, bem como possíveis imunidades, isenções, reduções, substituição tributária, tributações monofásicas, antecipações com encerramento de tributação, exigibilidades suspensas e receitas decorrentes de lançamento de ofício.

Ao final desta apuração, o programa irá calcular o valor devido, permitir a geração do DAS para pagamento e apresentar o perfil com as informações de distribuição dos tributos incluídos no Simples Nacional.

MODELO NF-e CRÉDITO ANTECIPAÇÃO ARROZ

BASE LEGAL

-Decreto 46.517/2014 e Decreto 46.538/2014

-Resolução 3166/2001

-LC 24/1975

-RICMS/2002

-Manual de Ajuste por documentos – Sef/MG

-Guia prático do EFD ICMS/IPI

-Orientação Tributária DOLT/SUTRI nº 001/2014

LUCRO REAL: PROGRAMA DE ALIMENTAÇÃO DO TRABALHADOR (PAT)

1. O PAT

O PAT foi instituído através da Lei 6.321, de 14.04.1976, o Programa de Alimentação do Trabalhador (PAT), o intuito da Lei era beneficiar os trabalhadores no acesso à alimentação no horário de trabalho – em uma perspectiva de desenvolvimento, e não de caráter exclusivamente social. Até então, a imensa maioria dos trabalhadores tinha que pagar sua refeição do próprio bolso, ou levar uma marmita de casa. Em muitos casos o trabalhador não se alimentava. O PAT também foi determinante para a expansão do mercado de refeição fora de casa. Atualmente, conseguiu atingir praticamente todos os municípios brasileiros.Todas as empresas, independente do número de trabalhadores que possuam, podem e devem se inscrever no PAT, em qualquer época do ano.

2. BENEFÍCIOS COM A PARTICIPAÇÃO NO PAT

Cadastrando sua empresa no PAT, você pode contar com a isenção de encargos sociais (INSS, FGTS, entre outros) sobre o valor do benefício. Além disso, as empresas que declaram o Imposto de Renda pelo lucro real podem contar com a dedução do incentivo fiscal por refeição cedida, limitada a 4% do imposto devido.

|

Veja outros benefícios para sua empresa: |

Veja alguns benefícios para seus funcionários: |

|

Aumento da produtividade; |

Alimentação de melhor qualidade; |

|

Redução nos atrasos e faltas (absenteísmo); |

Maior liberdade na escolha da refeição; |

|

Redução dos acidentes de trabalho; |

Menor gasto com alimentação: aumento da renda real; |

|

Aumento no nível de qualidade dos produtos/serviços; |

Aumento da capacidade física; |

|

Aumento na satisfação com o trabalhado/motivação; |

Aumento da resistência à fadiga; |

|

Aumento na atratividade da empresa junto aos empregados; |

Aumento da resistência a doenças; |

|

Possibilidade de garantir, ao empregado, refeição adequada, mesmo em trânsito, fora do local de trabalho; |

Redução do risco de acidentes de trabalho; |

|

Facilidade de implantação e controle; |

Melhoria na qualidade de vida do trabalhador e sua família; |

|

Incentivo fiscal sobre despesa com alimentação dos trabalhadores. |

Aumento na expectativa de vida e de vida útil/ativa. |

3. O INCENTIVO NO IMPOSTO DE RENDA

Observados os critérios normativos, a pessoa jurídica pode deduzir do Imposto de Renda devido com base no lucro real o valor equivalente á aplicação da alíquota cabível do Imposto de Renda sobre a soma das despesas na execução do PAT, diminuída a participação dos empregados no custo das refeições.

Portanto, a dedução se dá “em dobro”:

1) uma vez, via contabilidade, sobre o valor líquido dos gastos a título de despesa com o PAT, ressaltando-se que essa dedução não tem limites;

2) a segunda vez, pela dedução direta do imposto, obedecidos os limites normativos

4. LIMITE DE DEDUÇÃO

Desde 01.01.1998, a dedução direta no imposto, relativa ao incentivo ao PAT, fica limitada a 4% (QUATRO POR CENTO),do Imposto de Renda (sem a inclusão do adicional).

5. CÁLCULO DO INCENTIVO

O incentivo ao PAT que será deduzido diretamente do IRPJ, corresponderá ao menor dos seguintes valores:

1) aplicação da alíquota de 15% sobre a soma das despesas de custeio realizadas com o PAT;

2) 15% de R$ 1,99 multiplicado pelo número de refeições fornecidas no período.

6. EXEMPLO PRÁTICO

- Despesas mensais com alimentação deduzidas o desconto dos funcionários = R$ 10.000,00

- Nº de refeições servidas: 2.392

- IR a pagar no período: R$ 65.000,00

PAT limite 1= Despesas de alimentação x 15%

PAT limite 1= R$10.000,00 x 15% = R$1.500,00

PAT limite 2= (Nº de refeições x 1,99) x 15%

PAT limite 2= (2.392 x 1,99) x 15%

PA limite 2 = R$ 4.760,08 x 15% = R$ 714,01

PAT limite 3= IRPJ* x 4%

PAT limite 3= R$ 65.000,00 x 4%= R$ 2.600,00

*não poderá ser computado o adicional do IRPJ

A regra é deduzir o menor valor dos três limites acima......................................... R$ 714,01

Total IRPJ devido

IRPJ Devido............................................................. R$ 65.000,00

Dedução do PAT..........................................................- R$714,01

IRPJ a pagar............................................................. R$ 64.285,99

ECONOMIA TRIBUTÁRIA ANUAL: R$ 8.568,12

Fonte: Site PAT,Cartilha do PAT aemflo e dispositivos legais citados no texto.

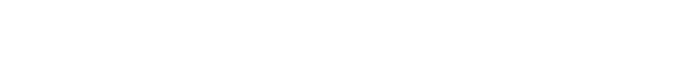

ICMS/MG: TRIBUTAÇÃO PADARIA.

Definição de Pão

Pão é definido ela ANVISA como o produto obtido pela cocção, em condições técnicas adequadas, de massa preparada com farinha de trigo, fermento biológico, água e sal, podendo conter outras substâncias alimentícias aprovadas. O pão pode ser designado por "pão", "pão comum" ou "pão de trigo" quando se tratar do produto comum ou "pão" seguido da substância ou tipo que o caracterize. Ex.: "pão de leite", "pão de centeio", "pão francês".

- pão ázimo - preparado com farinha de trigo, água e sal, sem adição de fermento, apresentando-se sob a forma de lâminas finas;

- pão de centeio - preparado com no mínimo 50% de farinha de centeio, sendo-lhe proibido o emprego de caramelo;

- pão integral ou pão preto - preparado com no mínimo 50% de farinha de trigo integral, sendo-lhe proibido o emprego de caramelo;

- pão misto - preparado com mistura de farinha;

- pão doce - de sabor doce, preparado com adição de açúcar e/ou mel, manteiga ou gordura, podendo conter recheios diversos;

- pão de leite - preparado com adição de leite integral ou seu equivalente com no mínimo 3% de sólidos totais;

- pão de ovos - preparado com adição de no mínimo 3 ovos por quilo de farinha, correspondente a 0,045 g de colesterol;

- pão de luxo ou de fantasia - adicionado de substâncias alimentícias tais como: leite, ovos, manteiga, queijo, coco, frutas secas ou cristalizadas, sementes oleaginosas e designado de acordo com o ingrediente que o caracterize;

- pão de forma ou para sanduíche - obtido pela cocção da massa em formas untadas com gordura, resultando em pão com casca fina, macia e grande quantidade de miolo;

- pão de glúten - preparado com farinha de trigo e glúten, ou farinha de glúten;

- panetone - de forma própria, preparado com leite, ovos, açúcar, manteiga ou gorduras e frutas secas ou cristalizadas;

- farinha de pão ou de rosca - obtido pela moagem de pães ou de roscas torradas em perfeito estado de conservação;

- torrada - obtido de pão em fatias, ou massa de pão moldada individualmente em forma de fatias, e torrada.

Produtos de Panificação x Substituição Tributária

A regra geral da aplicabilidade da substituição tributária, estabelecida no Anexo XV do RICMS/02, é obtida quando qualquer produto está incluído num dos códigos da NBM/SH relacionados na Parte 2 desse Anexo, desde que integre a respectiva descrição, assim aplicando a substituição tributária.

A posição 19.05 da NBM/SH abarca os produtos de padaria, pastelaria ou da indústria de bolachas e biscoitos, mesmo adicionados de cacau, hóstias, cápsulas vazias para medicamentos, obreias, pastas secas de farinha, amido ou fécula, em folhas, e produtos semelhantes.

De acordo com a NESH, na subposição NBM/SH 1905.90.90 estão classificados: os pães comuns (“pão de sal” ou “pão francês”), os pães doces, pães para hot dog, para sanduíches, o pão “7 grãos”, bisnaguinhas, “pão d’água”, pizza cozida ou pré-cozida, quiche e outros.

Diante disso, quando se analisa os produtos vendidos pela padaria, observa-se que, em sua maioria, estão enquadrados na NBM/SH e nas descrições constates no Anexo XV do RICMS, assim, esse fato levaria à conclusão equivocada que a esses produtos seria aplicada a substituição tributária do ICMS.

O subitem 43.1.56 do Anexo XV contemplou outros pães, bolos industrializados e produtos de panificação, exceto as casquinhas de sorvete classificadas na NBM/SH 1905.90.90, ou seja, pretendeu alcançar, tão somente, os pães e bolos industrializados, sendo aqueles produzidos e embalados para revenda e que não sejam apenas para o consumo imediato, mas que se destinam a ser comercializados na forma em que foram preparados.

Vale lembrar que a essência da ST é o pagamento do ICMS das operações subsequentes, assim, tratando-se de saída com destino ao consumidor final, não contribuinte do ICMS, não há que se falar em aplicação do regime da substituição tributária, haja vista que nas operações de padaria, mesmo que esta faça parte de um supermercado, não haverá operação subsequente, sendo devido nessa hipótese, apenas o imposto relativo a operação do próprio remetente, calculado mediante aplicação da alíquota interna.

Não se justifica a aplicação da ST portanto ao “pão francês” ou “pão do dia” e outros produtos que são geralmente vendidos pela padaria diretamente ao consumidor final para consumo imediato.

Tributação na venda de Pão

A legislação mineira do ICMS, especificamente no item 19 do Anexo IV do RICMS/02, reduz a base de cálculo do pão, assim considerado o alimento feito à base de farinha de trigo, água, fermento e sal ou açúcar, em 61,11% sobre a alíquota de 18% de ICMS, resultando numa carga tributaria de 7% referente ao imposto estadual.

Cabe frisar que quando a legislação definiu o pão como "o alimento feito à base de farinha de trigo, água, fermento e sal ou açúcar" não teve a pretensão de dizer que todos os produtos feitos à base daqueles ingredientes são considerados como tal, vez que não é de sua competência dar a denominação ou classificação de produtos.

Necessário ressaltar que esses ingredientes (farinha de trigo, água, fermento e sal ou açúcar), necessariamente, devem compor a maior parte do produto, assim, para fins de aplicação do benefício, é irrelevante a existência de outros insumos, desde que presentes cumulativamente e preponderantemente os insumos citados anteriormente.

Tributação na venda de broas, bolos, tortas, doces e torradas.

Bolos, tortas, doces e broas, por não serem tratados como espécie do gênero pão, devem ser tributados à alíquota de 18%, sem redução de base de cálculo.

Por outro lado, ao elaborar tal definição, a norma quis esclarecer que deveriam ser alcançados pelo benefício, além do "pão comum", as demais espécies do gênero "pão", como por exemplo, os produtos classificados nas subposições da NBM/SH 1905.40.00, onde podem estar incluídas as torradas no beneficio da redução de base de cálculo.

Salienta-se que não se encontram alcançados pelo mesmo tratamento tributário os pães torrados, outros pães, cuja composição em sua base alimentícia seja diferente daquela estabelecida no Anexo IV do RICMS/02.

Tributação na venda do pão de queijo

Ao pão de queijo foi concedido o benefício da redução da base de cálculo que a carga tributária final do ICMS resulte também em 7%, conforme reza o item 19 Parte 1 c/c item 35 parte 6, ambos do Anexo IV do RICMS/02.

Tributação na venda dos pães adquiridos congelados

Os pães adquiridos congelados em embalagem própria para revenda ao consumidor final, ainda que o contribuinte adquirente, ao invés de vendê-la congelada, venda assado ao consumidor final, estão alcançado pela substituição tributária, logicamente desde que o produto esteja incluído num dos códigos da NBM/SH relacionados na Parte II do Anexo XV, e integre a respectiva descrição.

Padaria x Industrialização

A atividade de panificação, exercida pelas padarias ou setores e departamentos de supermercados, que implique em modificação da natureza, funcionamento, acabamento, apresentação ou finalidade do produto ou o aperfeiçoe para o consumo, para efeitos de aplicação da legislação do ICMS, constitui industrialização, nos termos das alíneas “a” (transformação) ou “b” (beneficiamento), inciso II, art. 22 do RICMS/02.

Em se tratando de aquisição de mercadoria tributada por substituição e destinada à industrialização no setor de panificação, poderá ser apropriado o crédito do valor do imposto que incidiu nas operações com os produtos, incluído o ICMS recolhido a título de substituição tributária.

Destaque-se que nas aquisições de insumos/ produtos deverá ser informado o CFOP 1.101 ou 2.101(compra para industrialização), conforme o caso. Já em relação à saída dos produtos produzidos deverá ser 5.101(venda de produção do estabelecimento).

Credito Presumido Pão do Dia

Preliminarmente, cabe esclarecer que pão do dia é considerado aquele produto panificado para ser consumido no mesmo dia em que foi produzido e que perde o valor comercial passado esse prazo, tal compreensão afasta de imediato desse conceito os produtos tais como: Panetone, tortas, bolo de festas, massas, pizzas, rocamboles, biscoitos e mesmo pães que não se destine ao consumo imediato (ex: pão de forma).

Isto posto, a partir de 01.03.2013, com alteração da matéria em comento através do Decreto Estadual 46.116/12, foi concedido o crédito presumido de valor equivalente ao imposto devido nas saídas de pão do dia, assim entendido o pão doce ou salgado, sem recheio, sem cobertura e sem adição de frutas ou outros confeitos, comercializado no próprio local de produção diretamente ao consumidor final, para consumo imediato.

Vale ressaltar que, após a vigência do Decreto 46.116/12, não se enquadra no conceito de pão do dia os produtos de panificação feitos a partir de farináceos, inclusive fubá, polvilho e similares ao pão.

O crédito presumido também é concedido nas vendas desses produtos à pessoa jurídica, desde que adquiridos para consumo imediato e a comercialização realizada no próprio local de produção, conforme dispõe inciso XXV do art.75 RICMS/02.

Com a utilização do crédito presumido fica vedado o aproveitamento de outros créditos relacionados a esta operação. Nesse sentido, é dever do contribuinte a manutenção de registros e controles idôneos sobre suas operações, de forma a demonstrar, claramente, os lançamentos fiscais relativos aos créditos de cada tipo de operação,separando aqueles que ensejam o direito ao crédito ICMS daqueles que não o possibilitam.

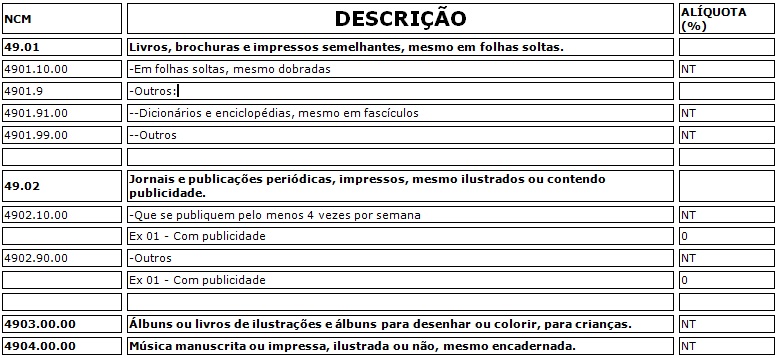

REGRA GERAL

1 Produção própria e vendida diretamente ao consumidor final

2 Desde que produzido para consumo imediato.

3 Verificar Anexo XV RICMS/02.

Base Legal:

-Anexo IV do RICMS/02;

-§ 8º, art. 66 da Parte I do Anexo XV do RICMS/02;

- Parte 2 do Anexo XV do RICMS/02;

-Art. 222 do RICMS/02;

-Art. 42 do RICMS/02;

-Inciso XXV do art.75 RICMS/02;

-Consultas de Contribuintes nº: 070/2010, 141/2010, 151/2012, 183/2013, 125/2013, 162/2013 e 200/2013.

TRIBUTAÇÃO: Livros, Jornais e Periódicos

Livros, Jornais e Periódicos

Os livros, jornais e periódicos são produtos de fundamental importância para o país, pois estão diretamente ligados á cultura e a informação. O hábito de ler é crucial para o aprendizado do ser humano, sendo ele um dos principais meios de inclusão social. Desta forma a leitura promove o resgate da cidadania e possibilita formar uma sociedade. Devido à intensiva tributação, e a complexidade da legislação tributária brasileira, há uma necessidade de conhecer a legislação pertinente ao ramo em que se atua e as especialidades de cada produto quanto a sua tributação, a fim de evitar pagamentos impróprios e adversidades futuras com o fisco.

A Lei nº 10.865/2004 Considera como livro a publicação de textos escritos em fichas ou folhas, não periódica, grampeada, colada ou costurada, em volume cartonado, encadernado ou em brochura, em capas avulsas, em qualquer formato e acabamento. Também são equiparados a livro:

- Fascículos, publicações de qualquer natureza que representem parte de livro;

- Materiais avulsos relacionados com o livro, impressos em papel ou em material similar;

- Roteiros de leitura para controle e estudo de literatura ou de obras didáticas;

- Álbuns para colorir, pintar, recortar ou armar;

- Atlas geográficos, históricos, anatômicos, mapas e cartogramas;

- Textos derivados de livro ou originais, produzidos por editores, mediante contrato de edição celebrado com o autor, com a utilização de qualquer suporte;

- Livros em meio digital, magnético e ótico, para uso exclusivo de pessoas com deficiência visual;

- Livros impressos no Sistema Braille.

A Imunidade Tributária

A imunidade tributária é constituída pelo art. 150, inciso VI, da Constituição Federal de 1988, constitui a vedação total do poder de tributar do Estado, onde não existe o crédito tributário nas hipóteses de imunidade descritas no art. 150. Então, somente uma alteração da constituição poderia revogar a imunidade, diferentemente das isenções que são constituídas e revogadas através de leis ordinárias. É válido observar que a imunidade constitucional aplica-se somente aos impostos, não se atribuindo as taxa e contribuições. Diz artigo da CF (88):

Art. 150. Sem prejuízo de outras garantias asseguradas ao contribuinte, é vedado à União, aos Estados, ao Distrito Federal e aos Municípios[...]

VI - instituir impostos sobre:

a) patrimônio, renda ou serviços, uns dos outros;

b) templos de qualquer culto;

c) patrimônio, renda ou serviços dos partidos políticos, inclusive suas fundações[...]

d) livros, jornais, periódicos e o papel destinado a sua impressão.

A Tributação Incidente sobre os Livros, Jornais e Periódicos

Como foi relatado item anterior, os livros, jornais e periódicos são imunes constitucionalmente, dessa maneira não será tributado por nenhum imposto que incida diretamente sobre eles. Os próximos itens demonstraram o que a legislação de cada imposto relata sobre a tributação dos livros, jornais e periódicos.

ICMS

Os livros, jornais e periódicos por serem imunes de impostos, não serão alcançados pela incidência do ICMS na circulação desses produtos.

A imunidade em questão, também é prevista no regulamento do ICMS de Minas Gerais, descrito no Capitulo II: “Da Não Incidência”, em seu inciso VI, art. 5º, relata a não incidência constitucional (imunidade) dos livros, jornais e periódicos que diz: :

Art. 5º - O imposto não incide sobre:

VI - a operação com livro, jornal ou periódico, impressos em papel ou apresentados em mídia eletrônica, ou com o papel destinado à sua impressão, inclusive o serviço de transporte com ela relacionado, não se aplicando:

a) à operação com livros em branco, pautados ou destinados à escrituração ou ao preenchimento;

b) a papel:

b.1) encontrado com pessoa diferente da empresa jornalística, editora ou gráfica impressora de livro, jornal ou periódico;

b.2) encontrado na posse de pessoa que não seja o importador, o licitante, o fabricante ou o distribuidor do fabricante do produto;

b.3) consumido ou utilizado em finalidade diversa da edição de livros, jornais e periódicos;

b.4) encontrado desacobertado de documento fiscal;

c) à máquina, equipamento e outros insumos destinados à impressão desses produtos;

d) a suporte de áudio ou vídeo, meios eletrônicos e outro bem ou mercadoria que acompanhe livros, jornais ou periódicos impressos em papel ou apresentados em mídia eletrônica, ainda que na condição de brinde, observado o disposto no inciso IV do art. 43 deste Regulamento;

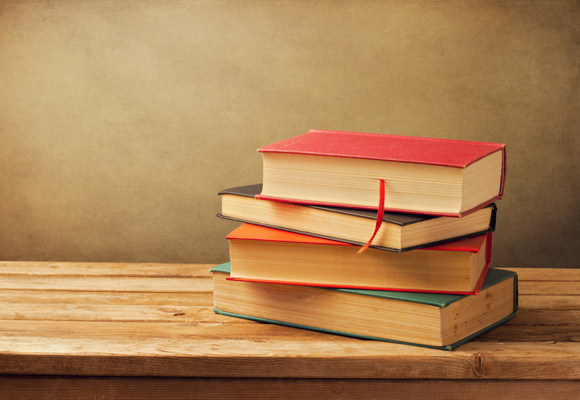

IPI

O regulamento do IPI, vindo a obedecer ao que diz a carta magna da república, relata em seu art. 18, a imunidade tributária dos livros, jornais e periódicos.

“Art. 18. São imunes da incidência do imposto:[...] VI - os livros, jornais, periódicos e o papel destinado à sua impressão (Constituição, art. 150, inciso VI, alínea d)”

Os livros jornais e periódicos estão relacionados, especificamente, na seção X, Capítulo 49 da TIPI, onde pode-se observar na colunas das alíquotas a sigla NT, onde descreve a não tributação do IPI sobre os produtos em questão.

Fonte: Tabela de Incidência do IPI 5

É interessante observar que no RIPI, no título em que se trata da incidência, no art. 2º, parágrafo único, deixa evidente a exclusão da incidência do imposto sobre os produtos relacionados na TIPI com a notação NT, assim reforçando o princípio da imunidade tributária.

Parágrafo único: O campo de incidência do imposto abrange todos os produtos com alíquota, ainda que zero, relacionados na TIPI, observadas as disposições contidas nas respectivas notas complementares, excluídos aqueles a que corresponde a notação "NT" (não-tributado)

(BRASIL, Decreto nº 4.544, de 26 de dezembro de 2002)

Imposto de Renda

O imposto de renda por tratar de um tributo direto, não segue a mesma sistemática dos impostos citados anteriormente, uma vez que incide sobre renda ou lucro das pessoas jurídicas e não sobre a produção e circulação de um determinado bem ou serviços, assim como ICMS e o IPI.

Assim sendo a imunidade tributária, não abrange os tributos diretos, dessa forma IRPJ incidirá normalmente sobre o lucro das empresas que comercializam ou industrializam os livros, jornais e periódicos, uma vez que esse Imposto não incide sobre o produto em questão, mas sim sobre o lucro das empresas.

A fim de esclarecer a exclusão do IRPJ do alcance da imunidade constitucional, a Solução da Consulta nº 9 de fevereiro de 2006 diz:

ASSUNTO: Imposto sobre a Renda de Pessoa Jurídica - IRPJ

EMENTA: A comercialização de livros não goza de imunidade do IRPJ, visto que a norma imunizante do art. 150 VI, “d”, da Constituição, por ser objetiva, alcança apenas os bens e produtos a que se refere, e não as receitas ou lucros das pessoas jurídicas que exploram sua venda.

PIS/COFINS

O Programa de Integração Social (PIS) e Contribuição para Financiamento da Seguridade Social (COFINS) são contribuições sociais, as contribuições sociais são criadas com a finalidade de assegurar os direitos a saúde e a previdência social e por não se tratar de impostos não são alcançadas pela imunidade tributária prevista na CF/1988, veja a Solução de Consulta nº 53 de fevereiro de 2004, publicada pela Secretaria da Receita Federal:

ASSUNTO: Normas Gerais de Direito Tributário

EMENTA: IMUNIDADE. LIVROS, JORNAIS, PERIÓDICOS E O RESPECTIVO PAPEL. ALCANCE. A imunidade dirigida aos livros, jornais, periódicos e o respectivo papel tem natureza objetiva, não protegendo as receitas ou lucros das pessoas que produzem, editam ou comercializam tais mercadorias. As contribuições sociais possuem um sistema próprio de imunidades, não se lhes aplicando o art. 150, VI, da Constituição. Editoras de jornais, livros e revistas estão sujeitas à contribuição ao PIS, à COFINS, à CSLL e ao imposto de renda da pessoa jurídica.

Uma vez que os livros não são imunes das contribuições a Lei nº 10.865 de 30 de abril de 2004, reduziu a zero a alíquota do PIS e da COFINS nas vendas de livros

Art. 28. Ficam reduzidas a 0 (zero) as alíquotas da contribuição para o PIS/PASEP e da COFINS incidentes sobre a receita bruta decorrente da venda, no mercado interno, de:

VI - livros, conforme definido no art. 2º da Lei nº 10.753, de 30 de outubro de 2003; (BRASIL, Lei 10.865/04, de 30 de abril de 2004)

Pelo fato dos periódicos e jornais não constarem no artigo citado acima e conseqüentemente não serem considerados livros, as alíquotas incidentes sobre a receita bruta decorrente da venda no mercado interno não foram reduzidas a zero. (BRASIL, 2003)

Por meio da Lei nº 10.833/03 que dispõe sobre a não-cumulatividade da COFINS, relata que a venda de jornais e periódicos serão tributados pela legislação anterior, isso é, pelo regime da cumulatividade.

Art. 10. Permanecem sujeitas às normas da legislação da COFINS, vigentes anteriormente a esta Lei, não se lhes aplicando as disposições dos arts. 1º a 8º:

IX - as receitas decorrentes de venda de jornais e periódicos e de prestação de serviços das empresas jornalísticas e de radiodifusão sonora e de sons e imagens; (Redação dada pela Lei nº 10.865, de 2004). (BRASIL, Lei 10.833/03, de 29 de dezembro de 2003)

A Legislação anterior a essa lei, que trata os artigos acima refere-se à Lei 9.715/98 e a Lei 9.718/98, dessa forma a venda de jornais e periódicos são tributados conforme as alíquotas de 0,65% para o PIS e 3% para a COFINS , regido pelo regime da cumulatividade, não se obtendo créditos das operações anteriores .(BRASIL,2003)

Contribuição Social Sobre o Lucro Liquido

A Contribuição Social sobre o Lucro Líquido por ser uma contribuição e não um imposto, e incidir sobre o lucro das empresas, assim como o Imposto de Renda , não é alcançada pela imunidade tributária prevista no o art. 150 da Constituição Federal de 1988, é o que esclarece a Secretaria da Receita Federal na Solução de Consulta nº 53 de 2000.

EMENTA: IMUNIDADE TRIBUTÁRIA. A imunidade tributária prevista no art. 150, VI, d , da Constituição Federal aplica-se somente em relação aos impostos que recaiam sobre livros, jornais, periódicos e o papel destinado a sua impressão (II e IPI na esfera federal), não se aplicando, portanto, ao imposto sobre a renda da pessoa jurídica e nem às contribuições – CSLL, Cofins e Contribuição ao PIS/PASEP.

Simples Nacional

A Constituição Federal de 1988 em seu art. 146, inciso III, d, diz que cabe a lei complementar dar tratamento diferenciado e favorecido para as microempresas e para as empresas de pequeno porte, e instituir regime único de arrecadação dos impostos e contribuições de competência da União, dos Estados, do Distrito Federal e dos Municípios.

Diante disso a Lei Complementar nº 123 de 2006 veio trazer esses benefícios as micro e pequenas empresas. Neste mesmo sentido, o regime unificado de pagamento de imposto e contribuições, dispostos nessa lei complementar, permite que essas empresas recolham mensalmente mediante documento único de arrecadação, alguns impostos e contribuições, tais como:

- Imposto sobre a Renda da Pessoa Jurídica (IRPJ);

- Imposto sobre Produtos Industrializados (IPI);

- Imposto sobre Operações Relativas à Circulação de Mercadorias e Sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação (ICMS)

- Imposto sobre Serviços de Qualquer Natureza (ISS);

- Contribuição Social sobre o Lucro Líquido (CSLL);

- Contribuição para o Financiamento da Seguridade Social (COFINS);

- Contribuição para o PIS/Pasep;

- Contribuição Patronal Previdenciária.

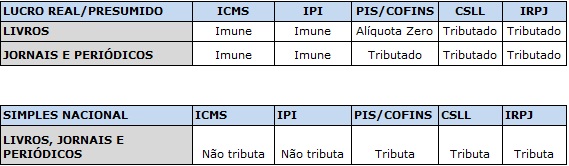

Como foram mencionados nos capítulos anteriores, os livros, jornais e periódicos são alcançados pelos tributários da imunidade e alíquota zero.

Conforme a Solução da Consulta nº 9 de 27 de fevereiro de 2009, no regime do Simples Nacional aplica somente o beneficio dado pela imunidade tributaria, não admitindo qualquer outro tipo de benefício tributário, tais como: isenção, suspensão e alíquota zero.

ASSUNTO: Outros Tributos ou Contribuições

EMENTA: IMUNIDADE. LIVROS. A imunidade tributária prevista no art. 150, VI, “d”, da Constituição Federal, de 1988, aplica-se somente em relação aos impostos que recaiam sobre livros, jornais, periódicos e o papel destinado a sua impressão (IPI, Imposto de Importação e Imposto de Exportação na esfera federal), não se aplicando, portanto, aos demais impostos e contribuições devidos pela pessoa jurídica. Para a apuração do valor devido pelas empresas optantes pelo Simples Nacional, sobre a parcela das receitas sujeitas a imunidade, serão desconsiderados os percentuais dos tributos sobre os quais recaia a respectiva imunidade, conforme o caso. A opção pelo Simples Nacional é incompatível com a utilização de qualquer outro benefício ou tratamento fiscal diferenciado ou mais favorecido, tais como suspensão, isenção ou alíquota zero;

REGRA GERAL

| Anterior | 7 de 7 |

Próxima

|